报税这点儿事之海外存钱报税具体怎么操作法

2017 年度的报税季还剩1 个多月。对于在海外拥有金融资产的美国纳税人来说,在报税截止日之前,他们需要把自己在外国开设的金融账户报告给国税局和联邦财政部,否则有可能受到惩罚。

据CNBC 和其它媒体报道, 除了其它必须面对的正常报税要求之外,在外国拥有金融账户的个人必须向联邦税务部门提交额外报告。

今年,拥有国外金融账户的美国纳税人需在4 月17 日之前向财政部的金融犯罪执法网络提交其外国银行和财务账户(FBAR)报告。那些未能按时提交报告的人可以申请延后至10 月15 日之前提交。

这些人在收到所得税申报表时,还必须向国税局提交额外报告。

对提交外国账户报告的要求已成为一个引人注目的问题。

上周,特别检察官穆勒向特朗普竞选团队的成员马纳福特和盖茨提出了一系列指控,其中就包括“未提交外国银行和金融账户报告”。

关于FBAR 报告,纳税人需要了解以下这些内容:

●如果在美国境外至少有一个金融账户,并且所有外国金融账户在当年任何时间有总额超过1 万美元的存款,就必须提交FBAR。

●如果没有提交这个报告,将面临罚款。

●可能因为违反相关规定而被罚款1 万美元。那些故意藐视这一要求的人可能被处以10 万美元的罚款或账户余额50% 的罚款。他们还可能面临刑事处罚。

●如果需要提交FBAR,除了其它税表,还需要填写8938表。

● FBAR 要求申报的海外金融资产包括基金、证券、股票、存款、有现金价值的保险单、境外信托或机构持有的资产等。申报人需要提供所申报的海外金融资产的账户信息和金额。

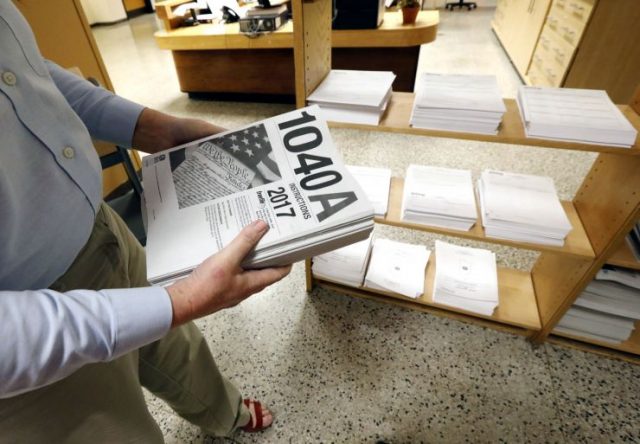

报2017 年的税时,须按照原先的税法去做。(图片来源:美联社)

房地产税前十名出炉 新泽西最高

在美国拥有房地产,每年都得向政府交房地产税。2017-2018 年度,全美普通家庭所交的房地产税平均为2197 美元。但是,有些州的居民负担比较沉重。根据个人理财网站WalletHub 的分析,全国房地产税的税率最高的前10 名共有11 个州,因为纽约和罗德岛两州并列第十名。

据newser.com 网站报道, WalletHub 分析了全美50 州和首都哥伦比亚特区的税务负担,发现共和党执政的红州的房地产税税率普遍低于民主党执政的蓝州。同时, 由于各州中位数房价相差很大,房地产税率均为1.65% 的罗德岛州和纽约州负担也差很多,前者中位数房价的房地产税为3929 美元,后者为4738 美元。

就纳税金额来说,纽约州中位数房价的年度房地产税负超过除了税率为第三和第四名的其它各州,甚至超过税率排名第二的伊利诺伊。

以下是全美房地产税最高的前10 名的州:

1、新泽西,实际税率高达2.4%, 中位数房价一年的房地产税为7601 美元。

2、伊利诺伊, 实际税率为2.32%,中位数房价一年的房地产税为4058 美元。

3、新罕布什尔,实际税率为2.19%,中位数房价一年的房地产税为5241 美元。

4、康涅狄格, 实际税率为2.19%,中位数房价一年的房地产税为5443 美元。

5、威斯康星, 实际税率为1.95%,中位数房价一年的房地产税为3257 美元。

6、得克萨斯, 实际税率为1.86%,中位数房价一年的房地产税为2654 美元。

7、内布拉斯加,实际税率为1.83%,中位数房价一年的房地产税为2506 美元。

8、佛蒙特,实际税率为1.78%, 中位数房价一年的房地产税为3893 美元。

9、密歇根,实际税率为1.71%, 中位数房价一年的房地产税为2185 美元。

10、罗德岛和纽约(并列),实际税率为1.65%,罗德岛州中位数房价一年的房地产税为3929 美元,纽约州中位数房价一年的房地产税为4738 美元。

五大误解影响报税 掌握正确资讯可早获退款

现在正值报税季, 一些有关退税的错误观念会带来一系列问题。

据《今日美国报》报道,错误的观念会引发如下问题:所有退款是否会延迟?有没有秘密的方法来知晓你的退款日期?税改是不是让所有的扣除都消除了?

每年有太多纳税人对报税感到厌烦,但在国会去年12 月下旬通过税改法案后,情况变得更加混乱。

从那时起,税务专家和国税局(IRS)开始接到更多电话,表明许多纳税人认为新规将改变2017 年的退税结果。事实上,2017 年的退税没有多大变化。

会计师乔治·史密斯(George W. Smith IV)指出,他有一些客户忘记为他们的房屋贷款利息提供文书工作,因为他们的印象是房屋净值贷款利息不再抵扣。但2017 年的退税规则并没有改变。

以下这5 点都是民众对退税的误解:

误解1:拨打国税局电话联系税务人员,可以加速退款。

现实:这是行不通的。

纳税人可以在国税局官网上可以了解自己以前的税务信息。但这并无法加快你的退税。纳税人可以在国税局官网上追踪退款的进程。

误解2:所有退款都被延迟。

现实:退款不会延迟。事实上, 一些早申报者会很快收到退款。

国税局称,90% 的退款都在21 天内处理完毕,使用电子申报和直接退款到银行账户可以加速退款过程。

误解3:所有扣除额都被消除。

现实:如果你相信这个点,你要付更多的税。

如果你在2016 年的退税中列出了扣除项目,那么你在2017 年仍可以列出它们。根据新税法, 2018 年的退税将有1 万美元的限额作为所有州和地方税总和的最高扣除额。但2017 年的退税没有这个限制。

根据新税法,标准扣除额将翻倍。但这也将在2018 年的退税中才会发生。

2017 年单身纳税人和已婚夫妇单独申报的标准扣除额为6350 美元,高于2016 年的6300 美元。已婚夫妇共同申请的标准扣除额是12700 美元。

误解4:薪水较多意味着你不必修改预扣额。

现实:如果你没有审查你的税收预扣额,那么明年你可能经历意想不到的惊讶的事。

一些纳税人希望通过更新W-4表格来调整雇主预扣的金额。各个地方的情况不同对于纳税人而言也会有不同的结果。预扣额的变动并不意味着你明年将会获得相同的退税额。

误解5:不提供有医保证明不会被罚款。

现实:2017 年报税时仍需要提供购买了医保的证明。

奥巴马医保未来的变化让太多纳税人错误认为没有医保也不会被罚款,但在2017年报税时,如果你没有申请豁免,没有买医保仍会面临罚款。