慘!美國華人向國稅局隱瞞海外收入,面臨13年監禁

在美國IRS官方網站上有一段很明確的表述,對於美國公民來說,海外收入和資產也要上報國稅局。

不過很多華人總是忽略這一點。

近日,舊金山灣區華人男子黃春生(音譯,Chunsheng 「Jay」 Huang)就因偽造報稅表,拒絕申報海外收入被聯邦大陪審團起訴。

聯邦檢察官稱,現年67歲的黃春生因涉嫌未披露國外銀行帳戶而被大陪審團起訴,指控他偽造報稅表並未公開他在中國的銀行帳戶。

據悉,已經加入美國國籍的黃,在美國工作和生活期間也曾為中國的公司工作。

起訴書於2022年11月1日確定,但直到上周才解封,指控黃為中國公司工作了六年,同時還在加州當地密爾比達的一家公司工作。

起訴書稱,為了不讓這筆收入曝光,黃使用其弟媳名下的銀行(Industrial and Commercial Bank of China)帳戶從兩家中國公司收受款項。

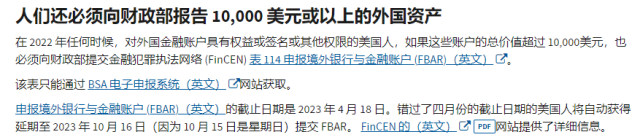

起訴書還寫道,他在2016年至2020年的納稅申報中沒有披露這筆收入。在此期間,他也沒有向美國財政部和其他必要機構報告這筆收入。

黃被正式指控兩項罪名,一項是製作和簽署虛假報稅表,另一項是未提交外國銀行和金融帳戶報告。如果兩項罪名成立,黃將面臨最高合13年的監禁和超過75萬元的罰款。

披露海外資產情況、申報國際信息報表,大部分美國華人都知道,但幾乎每個人都抱著僥倖心理,瞞報或虛報。這是因為防止逃稅的《銀行保密法》自實施以來,美國稅務局一直是「雷聲大,雨點小」,並未對違法者採取實質性行動。

但是,現在越來越多的案例證明,國稅局對隱瞞海外銀行和金融資產信息的報稅人動真格了!

此前也有華人因為不報海外收入被起訴。

案例一:2019年7月8日,住在北卡夏洛特市的59歲中國公民Lili,出現在聯邦法庭並認罪。

她持有美國綠卡,承認在中國境內擁有超過1萬美元的金融賬戶,且故意未申報「海外銀行和金融賬戶申報表」 (FBAR, 俗稱「肥爸條款」),並因此遭到聯邦起訴。

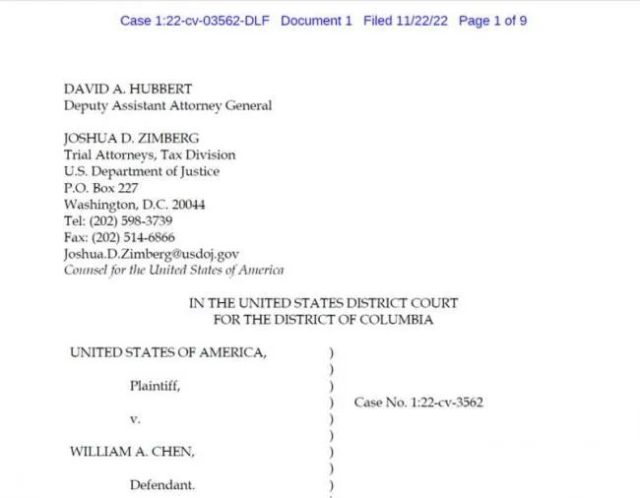

2022年11月,一名擁有美國國籍現居上海的華人陳先生,因為隱瞞未報中國境內的金融賬戶,被美國政府處以1,600萬的罰款。

陳先生屬於故意向財政部隱瞞申報FBAR,並向其2010年的隱瞞行為開出了2,114,505美元的罰單(後面陳一直未繳納罰款,截至2022年11月9日,罰款、利息和滯納金總計達2,258,567.86美元)。

很多人會問美國是怎麼發現他們的海外收入和資產的?

美國是全球徵稅的國家,特別是2014年7月正式執行「肥咖條款」後,除各國金融機構如實向國稅局報告美國人的海外資產外,國稅局有特別培訓的查稅員,加緊從海外資產申報中,運用各種手段分析追蹤隱藏的海外收入,以達到執行「肥咖條款」增加稅收的要求。

從2020年1月1日開始,FATCA(「肥咖條款」)3年的寬限期也結束了,如果海外金融機構不主動披露以上信息,美國稅務局可能會對其來源於美國的所有收入徵收30%的預繳稅;而金融機構方面,只要你的賬戶有以下所列出的「美國身份標識」,則必須提供美國報稅人識別號(TIN),否則將被銷戶。

一旦美國稅務局掌握了報稅人識別號,那麼美國公民和稅務居民的海外資產信息便無處可藏!

華人不用擔心海外收入報稅。

雖然一說的報稅,大家心裡想的都是割肉,但事實上海外收入和資產對於多數人都沒有影響,

美國人的海外收入包括掙的收入(Earned Income)和非掙的收入(Unearned Income),前者主要是工資獎金小費等,後者主要是利息、股息、資本利得、租金、退休金、特許權使用費(Royalties)等。

居住在美國的華人的海外收入主要是非掙的收入,是不用到海外就獲得的被動收入,按普通美國人一樣,將海外收入與美國收入加在一起報稅,並沒有專門的海外收入稅表,也就是在個人稅B表報利息股息,在D表報資本利得,在E表報租金和特許權使用費,在16行報退休金。所有收入加在一起就是總收入,按累進稅率納稅。

如果這些海外收入已在與美國有稅務互惠協議的外國納稅,可用外國納稅的外國所得稅信用(ForeignTax Credit)扣除美國稅,也就是每一元外國納稅可扣除一元美國稅,避免雙重課稅。只在外國免稅或低稅時補美國稅的差額。

如果是簡單的海外收入信息,您可以自行處理,如果過於複雜,也請聯繫專業的會計師進行處理。

總之,除非是超級富豪,大多數華人由於海外資產申報增加的收入納稅並不大,沒有必要冒被罰款甚至犯法的風險隱瞞海外收入。